На мобильное порно потратят миллиарды

Согласно прогнозу Yankee group, мобильные пользователи в 2008 году потратят около миллиарда долларов на просмотр порнографии на своих телефонах. Исследователи прогнозируют, что сектор беспроводных сервисов будет развиваться по тому же сценарию, что и проводной интернет в начале 90-х годов.

Цветные дисплеи и высокоскоростной мобильный интернет создают идеальные условия для взрослого контента. Единственным препятствием до недавнего времени оставались операторы мобильной связи. Но, учитывая перераспределение доходов между передачей данных и голосового трафика, их сопротивление в скором будущем не будет столь упорным. К тому же, такие организации, как Playboy и Private Media Group заваливают операторов очень заманчивыми предложениями. В Австралии, опережая события, запретили передачу порнографических SMS, MMS и видеороликов, а у операторов появились новые проблемы: они должны проверять возраст всех, кто может получить сомнительный контент. Были введены, даже, специальные номера для взрослых сервисов.

Мобильный контент в России

Российский рынок мобильного контента растет сегодня более высокими темпами, чем рынок сотовой связи, хотя, по словам аналитиков, отечественные операторы сотовой связи не представляют достаточно четко своей роли в продаже мобильного контента. Однако уже к концу этого года его объем должен составить $300 млн., а 2005 году этот сегмент должен вырасти до $550-650 млн.

По данным Мининформсвязи, в первом полугодии 2004 года операторы сотовой связи заработали $3,36 млрд. Более $360 млн, или 10,8% от общей выручки в первом полугодии 2004 года российским операторам сотовой связи принесли дополнительные услуги VAS (Value Added Services).

В 2004 году по-прежнему главный источник VAS-доходов у мобильных операторов - это SMS-трафик. По различным источникам он принес от 45 до 47% дохода от общего объема услуг с добавленной стоимостью. В доле рынка сотовой связи это составляет 5,1%. Следующим по доходности оказывается рынок контент-услуг, который в первом полугодии 2004 года составил 2,6% от общего дохода на рынке сотовой связи. При этом динамика рынка мобильного контента значительно выше динамики развития сегмента SMS-сообщений. По нашим оценкам, на конец 2004 года его доля возросла до 3,9%.

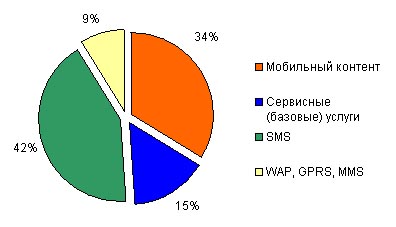

Прогноз структуры рынка VAS

Источник: РосБизнесКонсалтинг

Доходы от услуг передачи данных крайне невелики. Суммарно этот сегмент рынка сотовой связи приносит дохода около 0,7%. Отчасти медленное развитие объясняется относительной сложностью данного вида услуг, кроме того, операторы слишком медленно создают и внедряют бизнес-модели, которые сделали бы эти услуги привлекательными для партнеров, разрабатывающих мобильные приложения. В ближайшее время ожидается высокая конкуренция в этом сегменте рынка с сетями Wi-Fi.

Развитие транспорта MMS, в большой степени, сдерживается относительно медленным распространением пользовательских терминалов, поддерживающих эту технологию. Результаты продаж сотовых телефонов демонстрируют лидерство бюджетных моделей, которые не оснащаются фотокамерами и не поддерживают передачу данных в формате MMS. В результате, доход от данного сегмента рынка сотовой связи не превышает 0,2%.

Секторы рынка

В настоящее время отсутствует общепризнанная структура деления рынка мобильного контента. Сегментировать рынок можно по различным признакам, например:

- по технологиям, которые используются для предоставления контентных услуг (SMS, USSD, IVR, WAP, LBS и проч.);

- по назначению контента (бизнес-приложения, развлечения, кастомизация и проч.)

- по способам продвижения (медиа-проекты, SIM-меню, сервисы операторов) и проч.

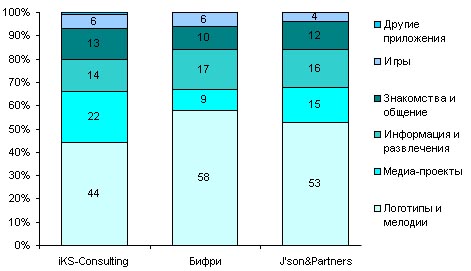

В связи с тем, что классификация видов услуг у различных исследователей рынка варьируется, а также отсутствует единое понимание того, что считать услугами с добавленной стоимостью (VAS), оценки долей рынка могут значительно различаться. Например, по различным данным доля услуг по кастомизации телефонов варьируется от 44 до 58%, медиа-проектов - от 9 до 22%. Большее согласие наблюдается при оценке сегмента информационно-развлекательных услуг (от 14 до 17%) и различных видов игр - от 4 до 6%.

Оценка долей дохода сегментов рынка мобильного контента в 2004 г.

Источник: iKS-Consulting, "Бифри", J'son&Partners

Западно-европейские рынки мобильного контента демонстрируют значительное превосходство доли медиа-проектов перед остальными сегментами рынка (66%). Мелодии и картинки занимают на рынке долю около 16%, игры - в два раза меньшую долю.

В 2004 году в России наблюдалась тенденция к уменьшению доли кастомизации и рост рынка медиа-интерактивных услуг. Кроме того, по нашей оценке, будет постоянно расти сегмент, связанный с коммуникативными услугами (службы знакомств, общение пользователей в чатах и проч.)

Рейтинги контент-провайдеров

Деятельность контент-провайдеров, как таковая, не подлежит лицензированию, поэтому отсутствует официальная статистика количества компаний, работающих на рынке контент-услуг. Игроки рынка пытаются самостоятельно выстраивать рейтинговые листы, выделяя лидеров рынка и своих конкурентов в отдельных сегментах. .

Относительные данные о примерном количестве игроков на рынке мобильного контента можно получить, оценивая партнерские программы операторов связи. Так количество договоров операторов "большой тройки" с контент-провайдерами колеблется от 65 до 110. В этом количестве можно выделить 10-15 компаний, суммарный оборот которых превышает 70% рынка. .

Исследователи рынка по-разному относятся к построению рейтингов. В условиях отсутствия точных данных о доходах контент-провайдеров, часто приходится прибегать к опосредованным оценкам. Показательным методом оценки является расчет затрат на рекламу, однако, данный вид оценки подходит только для компаний, активно работающих в сегменте кастомизации телефонов. Объем деятельности контент-провайдеров в других сегментах не связан напрямую с объемом рекламы, как это наблюдается при продаже картинок и мелодий. Выстраивая список ведущих игроков рынка, исследовательская компания iKS-Consulting применила интегральную рейтинговую оценку, учитывающую 12 параметров деятельности компаний. .

По данным iKS-Consulting, тройка лидеров получает почти 40% дохода на рынке мобильного контента. 10 крупнейших компаний - обеспечивают оборот 68% рынка. На долю остальной сотни компаний приходится немногим более 30%. С большим отрывом от остальных лидируют "i-Free", "Информ-Мобил" и "Инфон". Каждая из компаний занимает более 12% рынка. Следующие преследователи набирают лишь по 5%. .

При учете прибыльности компаний следует принимать во внимание, что модель распределения прибыли на рынке мобильного контента такова, что наиболее значительные ее части остаются у оператора связи, а также передаются правообладателям контента и тратятся на рекламу услуг. В среднем операционная прибыль контент-провайдеров составляет 10-20%, в зависимости от сегмента рынка.

Салоны связи на рынке мобильного контента

На рынок мобильного контента выходят салоны связи. Сети по продаже мобильных телефонов планируют зарабатывать в сегменте кастомизации телефонов. "Максус" (торговая марка "Связной") занимается этим бизнесом несколько лет, в настоящее время на этот рынок выходят "Евросеть", "DIXIS" и "Техмаркет".

По словам генерального директора ООО “Выставка мобильной связи” ("Евросеть”) Дмитрия Сидорова, компания вложила более $100 тыс. в программное обеспечение, которое позволит продавать рингтоны, графические открытки и экранные заставки, а также игры для мобильных телефонов. Компания собирается занять до 10% рынка развлекательного контента для мобильных телефонов.

В начале 2004 г. “Максус” (“Связной”) начал продавать пластиковые карты для оплаты закачки мелодий и заставок для мобильных телефонов. Таким образом, компания может обходить высокие поборы операторов связи, получая платеж за контент непосредственно от потребителей.

По словам руководителя службы по связям с общественностью "DIXIS" Татьяны Москалевой, дилерские сети находятся в очень выгодном положении - они тесно сотрудничают с операторами, и у них большой поток посетителей в магазинах. Это позволяет продавать услугу без огромных затрат на продвижение. По словам Москалевой, Dixis с сентября 2004 года занялся распространением игр, картинок и мелодий для телефонов через каталог сети и планирует их продажу в салонах связи. Практически по той же схеме начинает продавать мобильный контент и “Техмаркет”.

Вероятнее всего, эти игроки не составят конкуренции лидерам рынка, а ограничатся распространением мобильного контента лишь через салоны связи.

Развитие рынка мобильного контента

Рынок мобильного контента - один из самых молодых и быстрорастущих не только в России, но и в мире: по сути, он возник не ранее 1998 года.

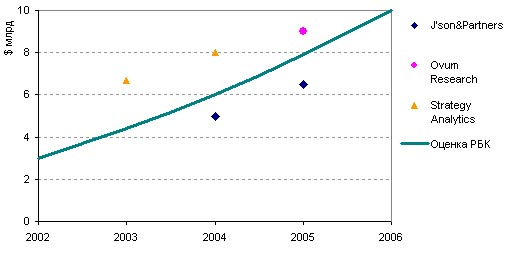

Динамика рынка мобильного контента в мире

Источник: РосБизнесКонсалтинг

Динамика его развития превышает показатели проникновения сотовой связи. По данным исследовательской компании J'son&Partners, мировая емкость рынка мобильного контента в 2004 году оценивается экспертами в $5 млрд. По их ожиданиям, в 2005 году она может вырасти до $6,5 млрд, а по оценкам Ovum Research, до $9 млрд.

Одной из основных составляющих рынка мобильного контента является сегмент кастомизации телефонов, включающий мелодии и изображения. По данным исследования компании Baskerville/Informa Media, в 2003 году рынок мобильных мелодий составлял $3 млрд, но уже к 2008-му он достигнет $5 млрд. Согласно исследованиям британской Arc Group, $3 млрд от продажи мелодий компании заработали только в 2004 году. Доходы от продажи рингтонов превысили 10% оборота мировой звукозаписывающей индустрии ($32,2 млрд). В целом по Европе в 2003-м доля неголосовых услуг операторов была в среднем от 15% до 20%. Самый большой показатель у компании Vodafone в Ирландии - 21%. Рынок мобильного контента является вторичным по отношению к рынку сотовой связи. На стадии становления темпы развития рынка мобильного контента значительно превышают темпы роста базового рынка, однако, по мере перехода в стадию зрелости, его темпы должны больше согласовываться с темпами роста сотового рынка..

Рынок мобильной связи в России в течение последних лет растет более чем на 50%. По предварительным оценкам РБК, в 2004 году рынок мобильной связи в 2004 году составил $7,3 млрд. В 2005 году прогнозируется рост до $10,5 млрд. .

На фоне объемов рынка сотовой связи, объем продаж мобильного контента выглядит пока достаточно скромно, однако темпы роста этого рынка на данном этапе значительно выше.

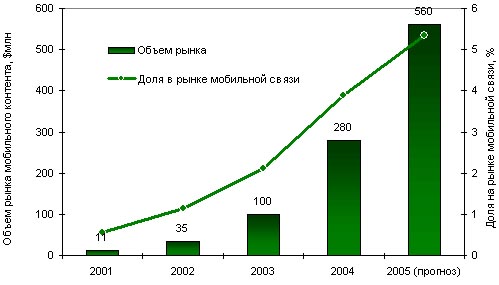

Рост рынка услуг мобильного контента

Источник: РосБизнесКонсалтинг

Рост рынка услуг мобильного контента происходит на фоне динамичного развития рынка сотовой связи, увеличения доли VAS в сотовом рынке и повышения доли мобильного контента на рынке VAS.

Рынок мобильного контента демонстрировал взрывной темп роста от 200% в 2002 году до 180% в 2004. В 2004 году рынок прибавил за год около $180 млн, достигнув $280 млн. По нашим прогнозам, в 2005 году доля рынка мобильного контента на рынке мобильной связи вырастет до 5,3%, а объем рынка составит около $560 млн. Темпы роста в натуральном выражении будут несколько замедляться. Учитывая рост конкуренции и некоторое снижение тарифов, в денежном выражении рост рынка замедлится значительнее. По нашим оценкам, ожидается в 2005 году удвоение рынка, против почти утроения его в 2004 году.

Тренды и прогнозы рынка контент-услуг

Рынок мобильного контента начал активно формироваться в 2002 году. В 2004 году на рынке наблюдался бурный рост.

На российском рынке контент-услуг уже сформировалась группа крупнейших контент-провайдеров, которые отличаются агрессивной маркетинговой и региональной политикой. Появляется новый класс игроков - контент-агрегаторы, организующие структуру рынка. Основной точкой роста рынка в последнее время был сегмент кастомизации телефонов. В настоящее время роль локомотива рынка переходит к медиа-проектам, которые постоянно увеличивают свою долю в доходах. Также перспективы развития рынка связываются с сервисами знакомств, общения и играми. На фоне развития этих сегментов происходит относительное сокращение доли информационно-развлекательных услуг.

Пока Россия отстает от развитых европейских стран по доли дополнительных услуг в общих доходах от услуг сотовой связи. В 2003 году дополнительные услуги, включая базовые, принесли российским операторам около 11% от всех доходов, в то время как доля только неголосовых услуг, связанных с передачей различного типа неголосовой информации, в структуре общей выручки западноевропейских операторов уже составляет от 15 до 20%. Однако, уже в 2005 году ожидается рост доли услуг VAS на российском рынке мобильной связи до 15-16%.

В настоящее время наиболее популярны услуги на базе SMS. Ожидается в ближайшее время развитие услуг, предлагаемых на базе технологии USSD и MMS.

В целом рынок мобильного контента носит развлекательный характер. Доля бизнес-приложений практически равна нулю. Величина затрат пользователей на дополнительные услуги коррелирует с общими затратами на сотовую связь. ARPU корпоративных клиентов практически у всех операторов значительно выше среднего ARPU. Таким образом, бизнес-приложения, созданные специально для корпоративных клиентов или нацеленные на бизнес-аудиторию, могут обеспечить достаточно высокий доход. До сих пор, однако, на рынке не появилось такого "kill application". В значительной мере это связано с тем, что среди присутствующих на рынке игроков пока не появилось компании, хорошо знакомой со спецификой B2B и финансовых рынков и имеющей опыт работы на них.

На рынке мобильного контента растет конкуренция. Этот рост связан, в первую очередь, с бурным ростом числа компаний, желающих работать на рынке контента. В отличие от рынка мобильной связи, где несмотря на свой размер, мелкие компании располагали ценным активом в виде лицензий, и потому поглощались крупными компаниями, на рынке мобильного контента мелкие компании будут просто вытесняться с рынка в результате конкуренции, а средние компании консолидироваться в холдинги. Можно ожидать появления еще большего числа агрегаторов, а также выхода на российский рынок крупных зарубежных игроков путем приобретения известных в России брендов (iTouch, Jippii, mobileview).

По нашей оценке, вполне вероятен также уход с рынка некоторых крупных игроков либо из-за утраты интереса к теряющему высокую рентабельность бизнесу, либо из-за допущенных маркетинговых ошибок.

Ожидается рост разрыва между группой лидеров рынка и остальными участниками. Взаимоотношения между участниками рынка становятся менее хаотичными, заметна тенденция к стандартизации отношений и к введению саморегуляции рынка. В частности, в декабре 2004 года было заявлено о намерении создать в начале 2005 года Ассоциацию провайдеров. Ассоциация будет обеспечивать возможность ведения солидарных действий по защите интересов участников рынка контента, прежде всего, контент-провайдеров, обмена информацией и повышения ее доступности и достоверности. Вероятно, из-за высокой динамики рынка, больной разности интересов его участников, эффективность такой ассоциации будет невысока. Однако, значимым результатом ее деятельности может стать более точная оценка объемов рынка и борьба с пиратским контентом.